Kdy lze odečíst životní pojištění?

Kdy končí životní pojištění

6 týdnů před koncem pojistného období

Konec pojistného období (někdy označováno také jako výročí pojistné smlouvy) je dalším okamžikem, kdy můžete zrušit životní pojištění. Datum, kdy s pojišťovnou slavíte výročí, najdete v pojistné smlouvě. Opět je důležité respektovat lhůtu, kdy musíte výpověď podat.

Kdy se nemusí dodanit životní pojištění

Využíva/a jsi daňové odpočty pro snížení daňového základu, ale životní pojištění jsi nedávno zrušil/a Pokud je ti méně než 60 let, tak se tě týká zpětné dodanění. Veškeré odečtené náklady za posledních 10 let ti v novém daňovém přiznání navýší základ daně.

Archiv

Co se stane když nezaplatím životní pojištění

Pokud platbu za své životní pojištění nezaplatíte a nebudete reagovat ani na upomínku ze strany pojišťovny, pojišťovna vaše pojištění ukončí. Nadále po vás ale může vymáhat dlužnou částku za nezaplacené pojistné až k datu ukončení smlouvy, což může trvat několik měsíců.

Jak doložit životní pojištění

Vždy je nezbytné doložit kopií smlouvy o životním pojištění, ze které je zřejmé splnění všech podmínek v souladu s upraveným ustanovením § 15 zákona o daních z příjmů. V rámci daňového přiznání se smlouva dokládá za každé zdaňovací období. Pro roční zúčtování ji postačí předložit při prvním uplatnění.

Kdy musím zdanit životní pojištění

Kdy podat daňové přiznání s dodaněním životního pojištění

Dodanění zrušeného životního pojištění se provádí vždy ke zdaňovacímu období, kdy k předčasnému ukončení pojistky došlo. Pokud jste tedy zrušili životní pojištění v roce 2022, zahrnete dodanění do daňového přiznání za rok 2022.

Jak zdanit životní pojištění

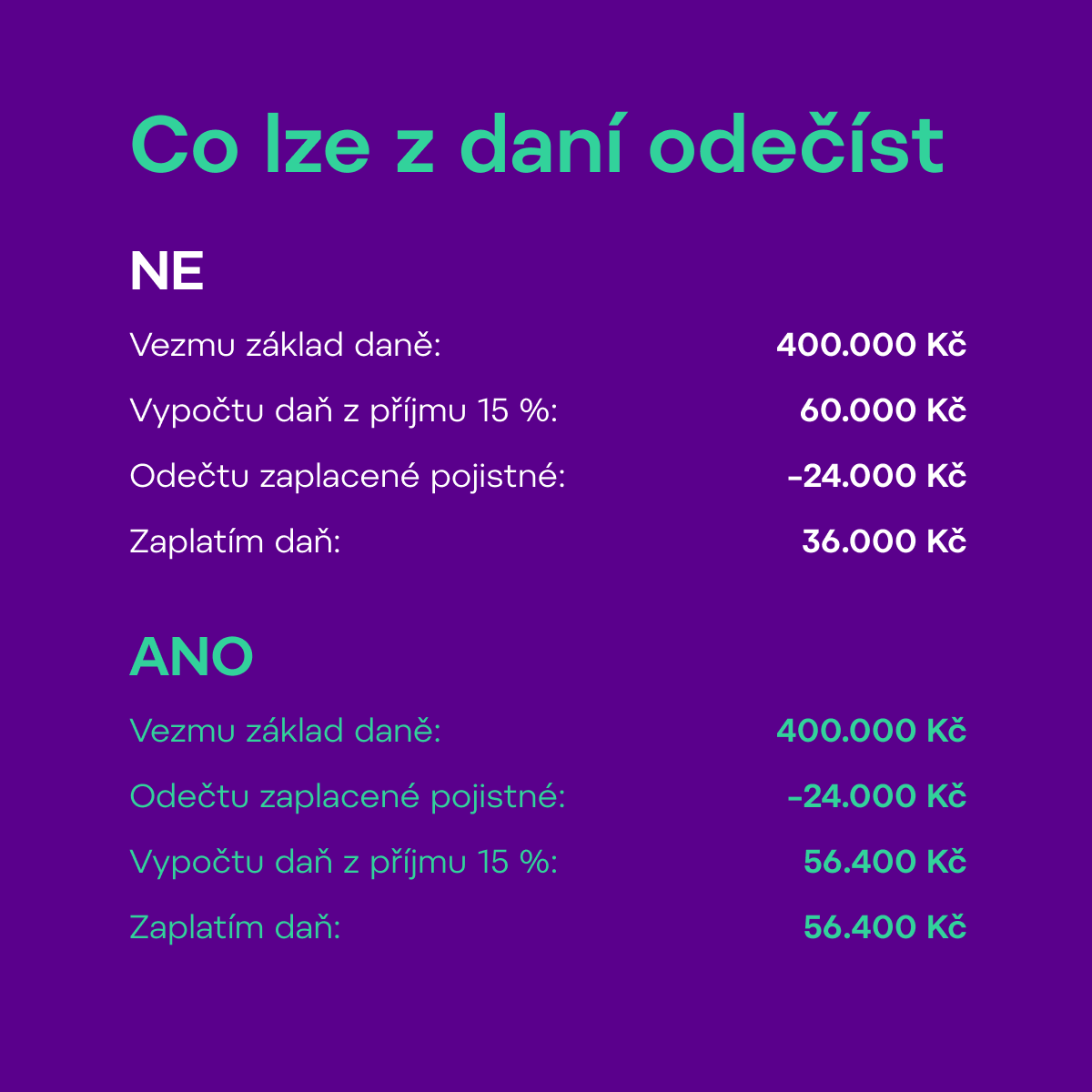

Pojistné si odečítáte z daňového základu

Životní pojištění patří mezi odečitatelné položky, podobně jako třeba úroky z hypotéky nebo penzijní spoření. Podle zákona o daních z příjmu si každý rok můžete od základu daně odečíst vámi zaplacené pojistné na vaše životní pojištění až do výše 24 000 Kč.

Co když nebudu platit životní pojištění

Co se stane, pokud přestanete pojistku platit V případě, že neuhradíte částku za životní pojištění, přijde vám od pojišťovny upomínka. Pokud ani po zaslání upomínky pojistné nezaplatíte, pojišťovna smlouvu ukončí.

Jak zrušit životní pojištění a nepřijít o peníze

Pro zrušení životního pojištění si stačí vzít občanský průkaz a smlouvu (většinou stačí znát pouze její číslo) a navštívit pobočku pojišťovny. Tam vyplníte formulář o zrušení pojištění a přibližně za měsíc je vaše smlouva vypovězena.

Co vše lze odečíst z daní

Jaké daňové slevy mohu odečíst od daně z příjmů fyzických osobDaňová sleva na poplatníka.Sleva pro držitele průkazu ZTP/P.Sleva na vyživovanou manželku.Sleva na invaliditu.Sleva na studenta.Sleva za umístění dítěte.Sleva na evidenci tržeb.Sleva na děti (daňové zvýhodnění)

Jak zdanit zrušené životní pojištění

Člověk, který se rozhodne svou pojistku předčasně zrušit, musí dodanit všechny daňové odpočty za předchozích 10 let. Životní pojištění se dodaňuje tím způsobem, že se uplatněná částka vykompenzuje prostřednictvím vyššího základu daně v roce následujícím.

Jak uplatnit životní pojištění

Každý rok je možné si ze základu daně odečíst zaplacené pojistné na životní pojištění, a to až do výše 24 000 Kč. Maximální roční úspora, které takto můžete dosáhnout, činí 3600 Kč. Tato částka představuje 15 % ze zaplaceného pojistného za kalendářní rok.

Co lze odečíst z dani 2023

Kompletní přehled nezdanitelných položek

| Druh odpočtu | Maximální odpočet ze základu daně |

|---|---|

| Penzijní připojištění | 24 000 Kč |

| Soukromé životní pojištění | 24 000 Kč |

| Dary | 30 % ze základu daně |

| Odborové příspěvky | 1,5 % zdanitelných příjmů nebo 3 000 Kč |

Co všechno se dá odečíst z dani

Odčitatelné položky

| Daňový odpočet | Částka |

|---|---|

| Úroky z hypotéky nebo úvěru ze stavebního spoření | maximálně 300 000 Kč/rok (při uzavření úvěru do 1. 1. 2021), maximálně 150 000 Kč při uzavření po 1. 1. 2021 |

| Dary a bezúplatná plnění | maximálně 15 % ze základu daně |

| Darování krve | 3 000 Kč/odběr |

| Darování kostní dřeně | 20 000 Kč/odběr |

Co vše lze odečíst z dani

Jaké daňové slevy mohu odečíst od daně z příjmů fyzických osobDaňová sleva na poplatníka.Sleva pro držitele průkazu ZTP/P.Sleva na vyživovanou manželku.Sleva na invaliditu.Sleva na studenta.Sleva za umístění dítěte.Sleva na evidenci tržeb.Sleva na děti (daňové zvýhodnění)

Co se dá odečíst z dani

Od základu daně můžete odečíst i dar v podobě služby, věci nebo nemovitosti, pokud je možné stanovit jeho hodnotu. Pokud ne, musíte postupovat podle zákona o oceňování majetku. Fyzické osoby si od základu daně mohou dar odečíst, pokud jeho celková hodnota dosahuje minimálně 1000 Kč nebo je vyšší než 2 % základu daně.

Co vše se dá odečíst z dani 2023

Jaké daňové slevy mohu odečíst od daně z příjmů fyzických osobDaňová sleva na poplatníka.Sleva pro držitele průkazu ZTP/P.Sleva na vyživovanou manželku.Sleva na invaliditu.Sleva na studenta.Sleva za umístění dítěte.Sleva na evidenci tržeb.Sleva na děti (daňové zvýhodnění)

Co si mohu dát do nákladů

Co se považuje za typické daňově uznatelné výdaje OSVČ a firemnákup materiálu na výrobu,nákup kancelářských potřeb,mzdy,pronájem za prostory k podnikání,spotřeba energie,účetní a daňové služby.

Co si může firma odečíst z daní

Právnická osoba si může v daňovém přiznání uplatnit dar, jehož hodnota převyšuje částku 2 000 Kč. V úhrnu může podnik odečíst od základu daně maximálně dary v hodnotě 10 % ze základu daně (sníženého např. o daňovou ztrátu minulých let), ale pro zdaňovací období končící v intervalu 1.

Co lze odečíst z daní 2023

Kompletní přehled nezdanitelných položek

| Druh odpočtu | Maximální odpočet ze základu daně |

|---|---|

| Penzijní připojištění | 24 000 Kč |

| Soukromé životní pojištění | 24 000 Kč |

| Dary | 30 % ze základu daně |

| Odborové příspěvky | 1,5 % zdanitelných příjmů nebo 3 000 Kč |

Co nepatri do nákladů firmy

Které náklady nejsou daňově uznatelnéReprezentace firmy – nejčastěji pohoštění, občerstvení či dary.Daň z příjmu, daň dědická a darovacíZdravotní a sociální pojištění podnikatele.Podíly na zisku, odměny pro členy statutárních orgánůPořizování majetku.Nesmluvní penále, pokuty a úroky.Náklady na osobní spotřebu.

Co si můžu dát do výdajů

Co se považuje za typické daňově uznatelné výdaje OSVČ a firemnákup materiálu na výrobu,nákup kancelářských potřeb,mzdy,pronájem za prostory k podnikání,spotřeba energie,účetní a daňové služby.

Co vše lze dát do nákladů

Co se považuje za typické daňově uznatelné výdaje OSVČ a firemnákup materiálu na výrobu,nákup kancelářských potřeb,mzdy,pronájem za prostory k podnikání,spotřeba energie,účetní a daňové služby.

Co si můžu odepsat z daní

Jaké daňové slevy mohu odečíst od daně z příjmů fyzických osobDaňová sleva na poplatníka.Sleva pro držitele průkazu ZTP/P.Sleva na vyživovanou manželku.Sleva na invaliditu.Sleva na studenta.Sleva za umístění dítěte.Sleva na evidenci tržeb.Sleva na děti (daňové zvýhodnění)