Jak se vyhnout dani z pronájmu?

Kdy se neplatí daň z pronájmu

Pokud jste zaměstnanec a pronájmem jste si v roce 2022 vydělali méně než 6 000 Kč (a jiné další vedlejší příjmy nemáte), nemusíte přiznání řešit a daň z příjmu z pronájmu neodvádíte. V roce 2023 se limit zvyšuje na 20 000 Kč, přiznání za tento rok podáváte na jaře 2024.

Co lze odečíst z daní při pronájmu

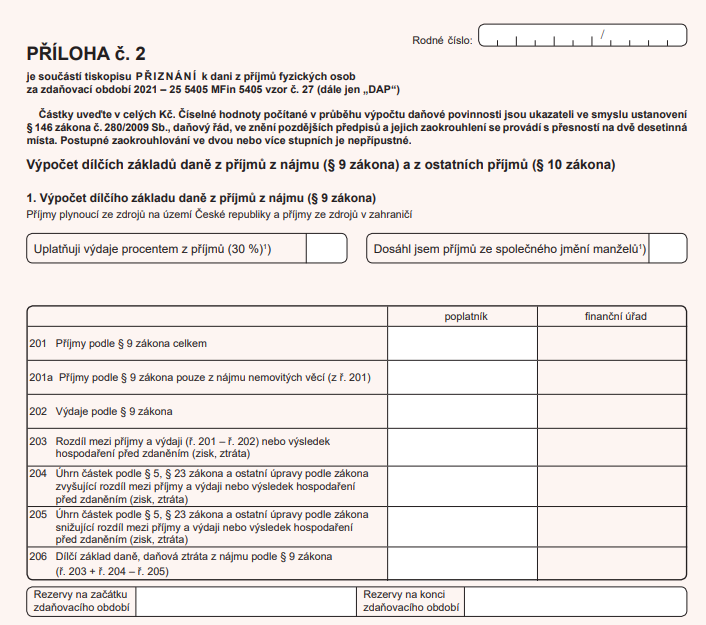

Na daň z pronájmu bytu můžete uplatnit 30% paušál

Stejně jako například u příjmů z podnikání můžete ke zjištění dílčího základu daně využít paušálu, který u nemovitostí činí 30 %, nebo uplatníte reálné výdaje.

Jak danit příjem z pronájmu

Nově se tedy i příjem z pronájmu počítá do celkového základu daně a pokud váš celkový daňový základ přesáhne limit 1 867 728 Kč, částku nad tento limit musíte zdanit 23% daní místo základních 15 %.

Jak doložit příjmy z pronájmu

K budoucímu příjmu z pronájmu klient dokládá oba tyto podklady: Odhad nemovitosti výnosovou metodou se stanoveným měsíčním nájemným • List vlastnictví (LV) jiné nemovitosti, ve které bydlí. Na LV musí být alespoň jeden klient uveden jako vlastník/spoluvlastník.

Jaká částka se nemusí danit

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.

Co patří do příjmů z pronájmu

Příjmy z nájmu, pokud nejde o příjmy ze závislé činnosti (§ 6 ZDP), příjmy ze samostatné činnosti (§ 7 ZDP) nebo příjmy z kapitálového majetku (§ 8 ZDP), jsou: příjmy z nájmu nemovitých věcí nebo bytů, příjmy z nájmu movitých věcí, kromě příležitostného nájmu podle (§ 10 odst.

Jak neplatit daň z pronájmu bytu

Kdo musí platit daň z pronájmu

Můžete vykazovat přesné příjmy v daňové evidenci, nebo zvolit jednodušší daň paušální. Pokud jste zaměstnanec a kromě toho si vyděláte z podnikání, pronájmu či jiné výdělečné činnosti méně než 6 000 Kč ročně, nepodáváte daňové přiznání – a tedy neplatíte daň.

Jak odepisovat být při pronájmu

Skutečné výdaje

Oproti příjmům z pronájmu můžeme uplatnit následující výdaje: roční odpisy nemovitosti – nejčastěji odpis na 30 let, rovnoměrně, první rok 1,4% z pořizovací ceny, další roky 3,4%.

Jak se dani podnájem

Pronájem nemovitosti je specifický druh příjmu, a proto podléhá dani ve výši 15 % nebo 23 %. Záleží na vašem celkovém příjmu, protože v Česku máme tzv. progresivní zdanění.

Jaké příjmy jsou osvobozeny od daně

Od daní jsou každoročně osvobozeny příjmy podle § 10 odst. 3) zákona 568/1992 Sb a příjmy podle paragrafu 4 zákona. Jedná se například výdělky z příležitostné činnosti, výhry z loterií a sázek do milionu korun, příjmy z pojištění majetku, z nabytí vlastnického práva k pozemku (ze zřízení věcného břemene) a podobně.

Co nepatří do příjmů

Do příjmů se naopak nepočítá rodičovský příspěvek, dávky státní sociální podpory, zvýšení důchodu pro bezmocnost, stipendium při soustavné přípravě na budoucí povolání, dávky sociální péče, dávky pomoci v hmotné nouzi a příspěvek na péči, státní příspěvky na penzijní připojištění se státním příspěvkem, státní příspěvky …

Co se musí danit

Podle zákona o daních z příjmů, § 38g, musíte přiznání podat, pokud vaše roční příjmy podléhající dani z příjmů fyzických osob za uplynulý rok (tj. 2022) přesáhly 15 000 Kč, pokud se nejedná o příjmy od daně osvobozené nebo o příjmy, z nichž je daň vybírána srážkou podle zvláštní sazby daně.

Kdy se nemusí platit daň z příjmů

Nemáte příjmy nebo jen ty, které jsou od daně osvobozené (například podpora v nezaměstnanosti, rodičovská, výživné, nemocenská, stipendium a pojistná plnění, která se netýkají náhrady mzdy). Máte kromě zaměstnání jen příležitostné příjmy (§ 10) do 30 000 korun za rok.

Jak dlouho se odepisuje být

roční odpisy nemovitosti – nejčastěji odpis na 30 let, rovnoměrně, první rok 1,4% z pořizovací ceny, další roky 3,4%.

Kdy se začíná odepisovat majetek

Samotné odpisování je podle výše zmíněného zákona možné zahájit teprve po uvedení pořizované věci do stavu, způsobilého obvyklému užívání, kterým se rozumí dokončení věci a splnění technických funkcí a povinností, stanovených zvláštními právními předpisy pro užívání. Obdobně to platí taktéž pro technické zhodnocení.

Co je příjem z pronájmu

Příjmy z nájmu, pokud nejde o příjmy ze závislé činnosti (§ 6 ZDP), příjmy ze samostatné činnosti (§ 7 ZDP) nebo příjmy z kapitálového majetku (§ 8 ZDP), jsou: příjmy z nájmu nemovitých věcí nebo bytů, příjmy z nájmu movitých věcí, kromě příležitostného nájmu podle (§ 10 odst.

Co nepodléhá dani z příjmů

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.

Kdy se nemusi platit daně

Kdo má povinnost podat daňové přiznání za rok 2023

Pro následující rok se limity mění. Pokud jste měli v roce 2023 celkové zdanitelné příjmy nižší než 50 tisíc, nemusíte na jaře 2024 podávat daňové přiznání. To stejné platí, jestliže jste byli zaměstnaní a k tomu si navíc vydělali maximálně 20 tisíc.

Jaké příjmy se nemusí danit

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.

Co vyjadřuje odpis

Odpis je částka, která vyjadřuje opotřebení majetku (morální nebo fyzické) za určité období. Protože odpis představuje snížení ekonomického prospěchu (ve formě poklesu aktiv), jedná se o náklad. Smyslem odpisování je rozložit pořizovací cenu majetku jako náklad do více období.

Co nelze odepisovat

pozemky, umělecká díla, která nejsou součástí stavby, sbírky, movité kulturní památky, předměty kulturní hodnoty a obdobné hmotné movité věci stanovené zvláštními právními předpisy, preferenční limity, které nelze odpisovat podle času nebo výkonů, a povolenky na emise.

Kdy se nemusí platit daň z příjmu

Nemáte příjmy nebo jen ty, které jsou od daně osvobozené (například podpora v nezaměstnanosti, rodičovská, výživné, nemocenská, stipendium a pojistná plnění, která se netýkají náhrady mzdy). Máte kromě zaměstnání jen příležitostné příjmy (§ 10) do 30 000 korun za rok.

Jak neplatit daně

Za rok 2018 lze při splnění zákonných podmínek snížit základ daně o dary, úroky z úvěru na bydlení, příspěvky na penzijní připojištění a doplňkové penzijní spoření, příspěvky na životní pojištění, členské příspěvky zaplacené odborové organizaci, úhrada za zkoušky ověřující výsledky dalšího vzdělávání.

Jak se počítá odpis

Roční odpisy se počítají podle vzorce:roční odpis = (vstupní cena / 100) * sazba.odpis pro 1. rok = vstupní cena / koeficient pro první rok.odpis pro další roky = (2 * zůstatková cena) / (koeficient pro další roky – počet let odepisování)

Jaká jsou pravidla pro daňové odpisování

1) Odepisuje se dlouhodobý majetek (dále jen DM) zařazený do užívání, neodepisují se pozemky a umělecká díla. DM se odepisuje do výše pořizovací ceny, sestaví se odpisový plán a ten se musí dodržovat po celou dobu odpisování. 2) Vyjadřují se jako roční – nezohledňuje se část roku.